意外とアナログなキャッシュレス決済の仕組み

こんにちは、ディーカレットDCPのハナエです。

初回はプロダクト開発責任者の時田一広さんに、「デジタル通貨」のベースとなるお金や送金システムについて解説いただきました。

キャッシュレス決済(以下、キャッシュレス)は不自由さがあるとのことでしたが、これほど私たちの生活を便利にしたキャッシュレスの何が問題なのでしょうか?

前回までの記事 ▷ 「お金のデジタル化」とは何か?

ハナエ:前回のお話でネットバンキングやキャッシュレスは、本格的なデジタル化という面では一歩及ばない…とのお話でしたが?

時田一広(以下、時田):そうなのです。今回は、代表的なクレジットカードの仕組みから説明していきますね。

キャッシュレスの仕組み - クレジットカード編 -

時田:例えば、Aさんが薬局で1,000円の薬をクレジットカードで購入したとします。しかし、Aさんが薬局に直接支払っているわけではありませんね。

時田:つまりクレジットカード会社は、加盟店に対しての送金で1回、個人からの引き落としで1回と、1回の取引で最低でも銀行システムを2回使っています。

ハナエ:改めて考えると、手間やコストがいろいろとかかっていたのですね。

時田:しかも、お店側がお金を受け取るタイミングにズレも生じます。取引の度に送金していたらコストが膨大になるからです。さらに電子マネー決済が絡んでくると複雑になるケースがあります。

キャッシュレスの仕組み - 電子マネー編 -

ハナエ:電子マネーってSuicaやPayPayのようにカードやスマホで支払える決済のことですよね。

時田:そうです。クレジットカードと大きく違うのは、先にお金をチャージするプリペイド式決済*1 であるという点です。

*1 プリペイド式(前払い式)決済:カードやスマートフォンに前もって入金(チャージ)し、店舗の機械で読み取って支払う決済手段。クレジットカードは、商品やサービスを受け取った後に支払い請求が来る後払い式決済。

チャージの方法には複数あります。Aさんが1,000円を電子マネーにチャージして、薬局で200円の商品を購入する例で見ていきましょう。

チャージってどうやってできるの?

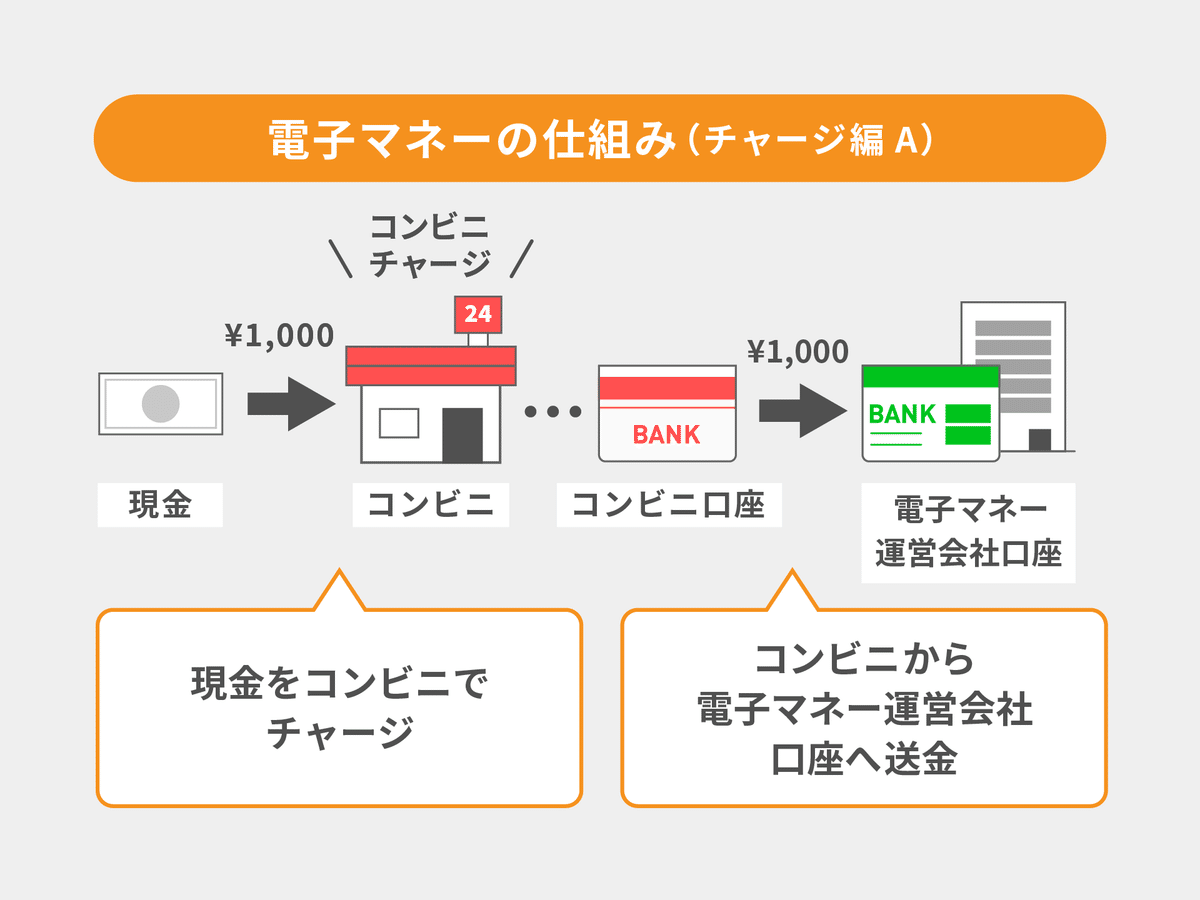

時田:一つ目が、現金によるチャージです。駅の券売機でのチャージが一般的ですが、今回はコンビニチャージで見てみましょう。

次が、クレジットカードチャージです。

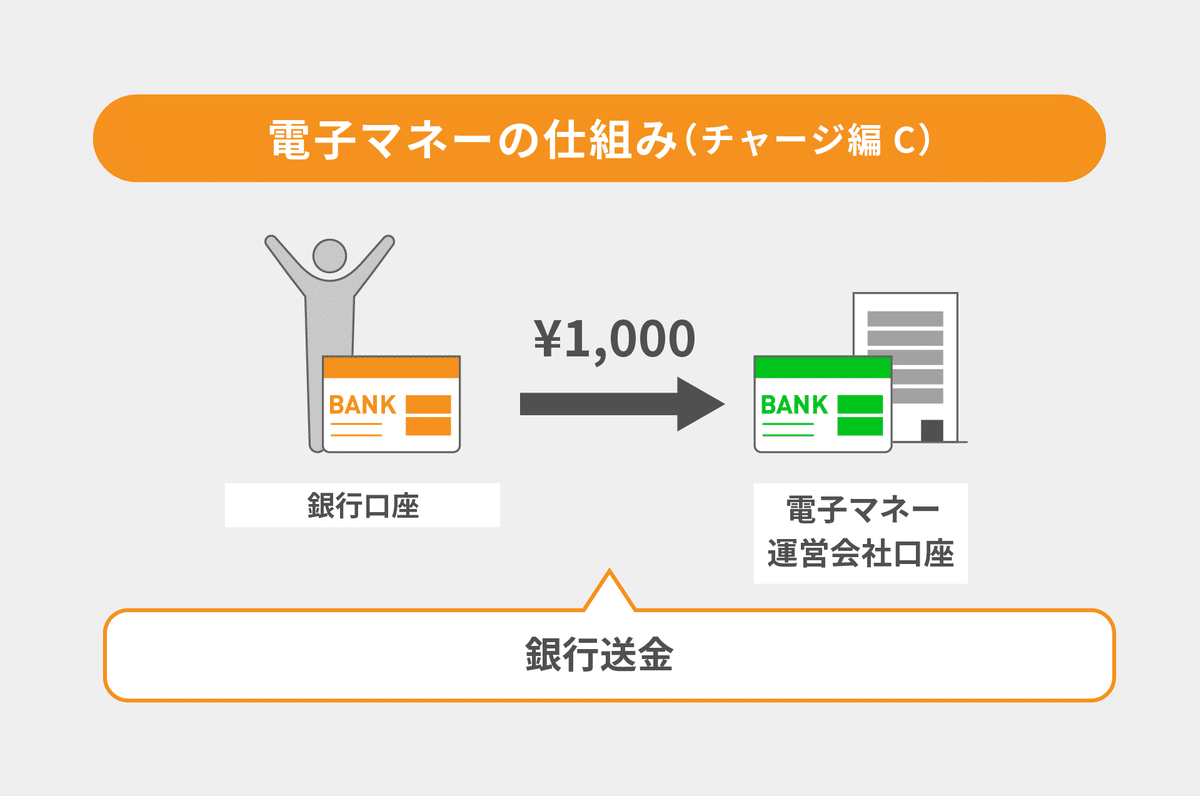

そして三つ目が、電子マネーと紐付けた銀行からのチャージです。

チャージ直後にデータ上の数字は変化しますが、実際は第三者機関が電子マネー運営会社に後日振り込んでいるわけです。さて、いずれかの方法でチャージすることでAさんは薬局でお買い物ができるようになりました。

この時もAさんが薬局に支払っているわけではなく、電子マネー運営会社です。ここまでが、クレジットカードと仕組みが同じところです。

しかし、クレジットカードチャージの場合、上記の構造のうえにクレジットカード会社の支払い構造がさらに乗っかってきます。そのため、決済が行われる度に手数料や業務も比例して増えるため、とても非効率なんです。

お金と直接つながるデジタル通貨は、無限の可能性

ハナエ:キャッシュレスってデジタル化されたシステムだと思っていたのですが、意外と裏側の仕組みはアナログだったんですね。

時田:銀行口座システムを応用して、二重・三重にもなる構造がコスト高で非効率なわけです。だから、銀行預金を直接動かすのがもっともスムーズです。こういう構造をシンプルにしたいというのが、デジタル通貨の根底にあります。

ハナエ:それで、「銀行預金」をデジタル化させようとしているわけですね。

時田:その通りです。銀行預金をデジタル化することで、決済サービスで

リアルタイムにお金が動かせるようになります。そうなれば、下記のようなメリットを享受できます。

ハナエ:だからデジタル通貨が必要なわけですね!では次回は、デジタル通貨がどう私たちの生活を便利にしてくれるのかについて教えてください。

(注)記事内の事例は特定の会社を指しているわけではなく、あくまで一般的な想定事例です。

Next ▶ デジタル通貨で私たちの生活の何が便利になる?

Recommend ▶ デジタル通貨は決済革命?