真の金融改革にはA2A決済とブロックチェーンが不可欠

こんにちは。

「デジタル決済の未来をツクル」ディーカレットDCPのハナエです。

「銀行が消える」とも言われたフィンテック第一波。

金融業界がガラっと変わると囁かれましたが、抜本的改革は行われませんでした。

「真の金融改革のカギを握るのは、ブロックチェーンに基づいたA2A(Account to Account)決済」と話すのは、デロイト トーマツ コンサルティング合同会社(DTC)執行役員の赤星弘樹さんです。

長いことフィンテック業界に携わり、ブロックチェーンの黎明期からユースケースに取り組むなど積極的にブロックチェーンを活用しようと仕掛けてきた赤星さんに、日本のフィンテックの現在地と、ブロックチェーンの本当の意味でのポテンシャルについて伺います。

デジタル通貨が、金融業界 “変革”の突破口になり得るかも!?

フィンテックで銀行がなくなる!?

ハナエ:赤星さんはこれまでブロックチェーンのユースケースを多く手掛けられてきたとのことですが、もともと金融・テクノロジー業界が長いのでしょうか?

赤星弘樹(以下、赤星): IT系コンサルティングファームからDTCに入り、その後は一貫して金融×デジタル領域を担当し、新たな成長領域に対するグローバル動向調査や分析、事業戦略立案を行っています。

時田一広(以下、時田):金融とIT業界の変遷を見てこられた赤星さんから見て最近の傾向はどのように感じてますか?

赤星:フィンテックの観点では、これまで大きく3段階ありました。一つが、金融のオンライン化の波です。「ネット銀行」や「ネット証券」が出始め、銀行や証券の窓口に行かずともオンラインでさまざまな手続きができるようになりました。

この時、よく言われていたのが「フィンテックで金融機関がなくなる」ということです。ビル・ゲイツさんもテクノロジーが金融業界を根本的に変える可能性について90年代に度々言及されています。これは新興の金融サービスが既存のものを凌駕するというような考えです。

時田:たしかに「銀行などの金融機能は必要だが、銀行はいらない」といった趣旨の話をされていましたね。

赤星:しかし、そんなことは起きなかった。なぜなら、銀行口座の移行コストが非常に高いからです。そのため実際は、既存の金融機関がフィンテックを提携・買収するなどの“金融サービスの改善活動”にとどまりました。

フィンテック第3の波「エンベデッドファイナンス」

赤星:その次の波が、モバイル化の波です。スマートフォンの普及にともない、モバイルバンキングなどモバイル特化型の金融サービスを提供し始めました。

第2世代でフィンテックに注目したのが、AIが投資のアドバイスや運用を行うロボアドバイザーや、家計簿アプリといったお金のプラットフォームをいち早くつくったマネーフォワードなどです。

そして第3の波が「エンベデッドファイナンス」です。

ハナエ:エンベデッドファイナンスとは?

赤星:消費者にとって利便性の高い既存の異業種サービスに金融機能を“溶け込ませて”提供する金融サービスです。日本語では「組込型金融」や「埋込み型金融」と言われます。

赤星:エンベデッドファイナンスは金融機関だけではサービスが提供しきれない領域に参入することでビジネスを伸ばしており、最近は非常に引き合いが多く、デロイト トーマツでも専門チームを設けています。

自然と“溶け込む”金融とは?

時田 :「エンベデッドファイナンス」というワード自体はあまり話題には上らないけれども、既存顧客をたくさん持っている企業に一気に広まりましたね。

赤星:エンベデッドファイナンスの特徴は、金融以外の領域ですでに多くのユーザーエクスペリエンス(UX)をつかんでいる事業者の既存サービスに金融を組み込ませることです。

時田:本業が金融以外の事業者の展開としては、Appleがカード発行や最近は預金金利で話題となった銀行業への参入、日本だとユーザー数5500万人を突破したPayPayを筆頭に、LINEやメルカリなど既存サービスへ送金や少額融資など金融機能の組み込みが進んできてますね。

赤星:またアプリだけでなく小売業などにも広がっていて、家電量販店では多種のファイナンスサービスを提供する動きも出てきています。家電を購入するタイミングは住宅の購入か住み替えが多いです。そこに、家電を買う“ついでに”住宅やリフォームローンの契約をする。購買行動に金融を自然と溶け込ませるわけです。

なぜなら、多くの消費者は金融機関の窓口に行ってお金を借りることに抵抗があるからです。以前、ある調査で「いま借り入れが必要ですか?」と聞くと答えは「ノー」なわけです。じゃあ、「いまあなたは50万円借りられます、どうしますか?」と普段受けているサービスの中で具体的に提案されると、「トライしたい」と答える方が多いんです。

自分たちの行動範囲にスッと入ってくる、まさに溶け込むファイナンスです。金融機関の敷居を下げて心地良く金融サービスを受けられるといったところに勝機があると思います。しかし、日本では課題もあります。

日本におけるエンベデッドファイナンスの課題

時田:どのような課題でしょうか?

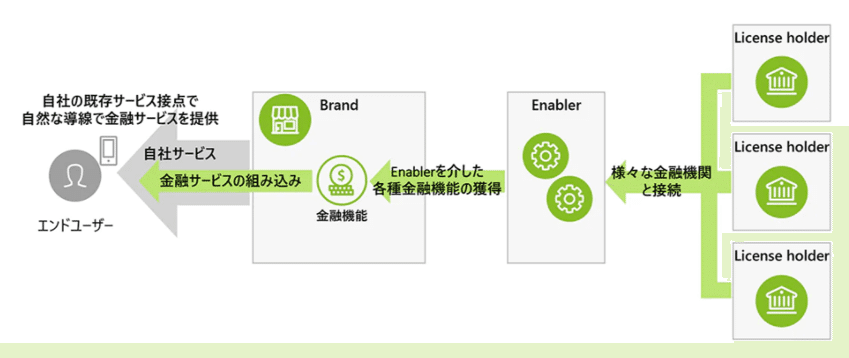

赤星:エンベデッドファイナンスは3つのレイヤーに分かれています。金融業務を行うには資格や許認可が必要です。そのため、金融機能の提供元となる伝統的な金融機関(ライセンスホルダー)と、顧客接点を持つ企業(ブランド)、そして両者の仲介を行うフィンテック企業(イネイブラー)がいます。

赤星:ただ、先行する米国ではこのビジネスモデルが成り立つのですが、日本では全体の経済規模が大きくないので、3つに切り分けてしまうと事業が成り立たないこともあります。また、事業者がITフィンテックを扱うのにはハードルが高いケースも多々あります。

時田:水平分散で機能別に生き抜けるほどの市場がないためにフィンテックスタートアップの成長ストーリーの選択肢が少ないというとですね。

赤星:しかし、日本はエンベデッドファイナンスの走りと言えるサービスをすでに展開していたんです。

消費者の決済において銀行が前に出てこなかった日本

ハナエ:日本に特有の取り組みがあった?

赤星:クレジットカード会社とさまざまな企業・団体が提携して発行する「提携カード」です。1980年代に一部のカード会社が商業施設と連携したクレジットカードを開始したのを皮切りに、交通機関、教育機関、通信キャリアや旅行業者と発行するものなども出てきました。

ハナエ:私たちは意識せずにエンベデッドファイナンスの恩恵を受けていたのですね(笑)。

赤星:普段の生活の中で自然と決済とカードを使っている良いモデルだという証拠ですね。

時田:厳密にはクレジットカード支払いは融資を受けているんですが、日本では気にしている方はあまりいませんね。

赤星:米国だと即時支払いができるデビットカードが発達していて、クレジットカードは大きな支払いの分割払いやキャッシング/リボ払いなど、使い分けがされてます。

時田:日本でのカード利用はクレジットカードが先行したので、1回払いをデビットカードの代わりに使っていたんですね。

ハナエ:どうして米国と日本は普及の仕方が異なったのでしょう?

赤星:米国や欧州では、デビットカードもクレジットカードも最初から銀行が発行しています。しかし、日本ではクレジットカードは流通業に分類され、銀行とは管轄が異なりました。そのため、金融とは別のくくりとなり、1982年に銀行法が改正されるまで銀行が発行体になることが長らくできなかったわけです。

だからおもしろいのが、キャッシュレス決済のうち、欧米ではデビットカードもクレジットカードに並ぶメインストリームですが、日本では9割がクレジットカードです。

時田 :日本は消費者の決済で銀行が前に出てこなかったことが大きな理由ですね。

金融改革のカギを握る、A2A決済のデジタル化

赤星:デビットカードがこれまでクレジットカードほど流行らなかったもう一つの理由として、アクセプタンスもあると思います。VisaやMasterなど普及した国際ブランドで使えるブランド付きのデビットカードが本格展開されて、まだ10年程です。

ハナエ:アプリ内の決済やサブスクリプションではデビットカードが登録できないサービスもあります。

赤星:キャッシュレス決済全体の利用率の推移を見ると、電子マネーが横ばいで飽和状態である一方で、クレジットカードやQRコード決済とともにデビットカードは伸びています。

しかし、クレジットカード会社をはじめとした現状のキャッシュレス決済は決済インフラの手数料が発生します。

時田:キャッシュレス決済は銀行サービスの上に位置しているので、二重、三重の複雑な決済インフラになっています。

参考記事 ▷ 意外とアナログなキャッシュレス決済の仕組み

赤星:そこで、銀行間での振込・振替をシームレスにやるのが一番効率がいいということで、ここ最近は世界的に「Account to Account(A2A)」決済が盛り上がりを見せ始めています。A2A決済をいかにデジタル化させるかというのが課題です。

時田:まさに、銀行発行のデジタル通貨ですね。私たちも現状の決済インフラの構造をよりシンプルにしたいという想いがありました。

赤星:冒頭で、初期のフィンテックが金融サービスの“改善”にとどまったという話でしたが、やはり根本を支える金融・決済インフラ自体を変えないとユーザー体験も大きく変えることができず、本当の意味の“変革”はできないわけです。そのポテンシャルを担うのが、デジタル通貨やその他のデジタルアセットの技術基盤であるブロックチェーンです。

日本の黎明期につくったブロックチェーン研究会

赤星:私はブロックチェーンの黎明期から可能性を感じていました。当初は、ブロックチェーンのユースケースは送金が主でした。なぜなら、通常の海外送金だと複数の仲介機関をまたぐため、着金にも数日かかり、手数料も数千円単位で発生していたからです。

しかし、ビットコインは、P2Pネットワークで直接個人間で送金し合うことが可能なので手数料がほとんどかからず、瞬時に送金できる。国をまたいで決済できる共通の通貨として東南アジアの出稼ぎ労働者の方々等を中心に広まり、大きく金融を変えると言われていました。

このような世界的な動きに刺激を受け、欧米の進んでいる技術に引けを取らないようにと3メガバンクとブロックチェーン研究会を組成、2015年ごろから実証実験をし公表しました。

時田:2015年だと日本の仮想通貨ブームの前ですから、かなり早い時期に始まった取り組みですね。

赤星:そこで、大きく二つのユースケースをつくりました。銀行振込・振替といった国内送金をブロックチェーンで行ったケースと、他行同士の本人確認(KYC:Know Your Customer)をブロックチェーンで同時に行うケースです。

日本人は銀行口座を複数持っていますが、例えば引っ越しの際などは一つひとつ住所変更手続きを行わなければなりません。そこで、A銀行の情報を変更したら、紐付いているB銀行、C銀行も変更できないか、また実現に向けた課題を明確にするために実証実験を行いました。

参照 ▷ ブロックチェーン研究会『ブロックチェーン技術を活用した本人確認 (KYC)高度化プラットフォーム構築の実証に係る報告書』

ハナエ:住所変更のような同じ手続きを何度も行うのは煩雑でかつ漏れも発生しますから、連携して変更が自動的に行われると社会的にも大きな意義がありますね。

今後5-10年、ブロックチェーンとデジタルアセットに適応することは必須

赤星:ユースケースの実施だけでなく、グローバルな「Blockchain Survey(ブロックチェーン調査)」も定点で行ってきました。

ハナエ:どのような調査結果だったのでしょうか?

赤星:当初はデジタル実装に慣れていない企業も多く、ブロックチェーン自体をどう活用していいか分からないといった反応が大勢で、18年の段階では全般的に「まだこれから」といった傾向でした。

しかし、20年のレポートでは自社の「トップ5戦略的投資領域」にブロックチェーンを選ぶ企業が半数を超え、21年はデジタルアセットは今後5-10年で法定通貨になり替わるもしくは強力な代替案になると8割が回答するまでに至り、「ブロックチェーンとデジタルアセットに適応することは必須」という認識が急速に高まりました。

時田:企業もこの数年でブロックチェーンがデジタル社会に重要なテクノロジーになると認識するまでに変化してきたのですね。

赤星:26年から30年に向けて、デジタル通貨のようなデジタルアセットが普通の通貨よりもメジャーになっていく可能性があると多くの主要企業が思っていることに対して、私たちも金融の変革を推進していきたいと考えています。

ハナエ:金融やテクノロジー業界の変遷、ブロックチェーンの潮流がとてもよく分かりました。次回はより具体的な活用法などについて伺っていきたいと思います。

Next ▶ ブロックチェーンのポテンシャルを最大化する有望成長領域とは?

Recommend ▶ 「お金のデジタル化」とは何か?