デジタル通貨は海外送金できる?DCJPYの互換性と市場に与えるインパクト

こんにちは。

ディーカレットDCPのDE BEYOND編集部です。

前回はデジタル通貨フォーラムで座長を務める山岡浩巳さんをお招きし、私たちが提供する「デジタル通貨DCJPY(仮称)」(以下、DCJPY)とCBDC(中央銀行デジタル通貨)、ステーブルコインとの関係性についてお伺いしました。

今回はさらに海外まで視野を広げ、DCJPYと海外各国のデジタル通貨との互換性や、DCJPYが海外送金の市場にもたらすインパクトをお聞きしていきたいと思います。

DCJPYと海外のデジタル通貨を交換するには

——JPMコイン*1、USDT(テザー)*2など、海外には数多くのデジタル通貨、ステーブルコインがあり、実際に取引に使われていると聞いています。こうした海外のデジタル通貨と円建てのデジタル通貨であるDCJPYを交換して利用することはできるのでしょうか?

*1JPMコイン:アメリカのJPモルガン・チェースが発行するB2B取引に特化したデジタル通貨。

*2USDT(テザー):米ドルと連動する世界初のステーブルコイン。

山岡浩巳(以下、山岡):交換レートをその時々でどうやって決めるのかという「クロスカレンシー」の課題はありますが、技術的には十分可能だと思いますし、既にさまざまな機関から多くの調査研究の成果も公表されています。

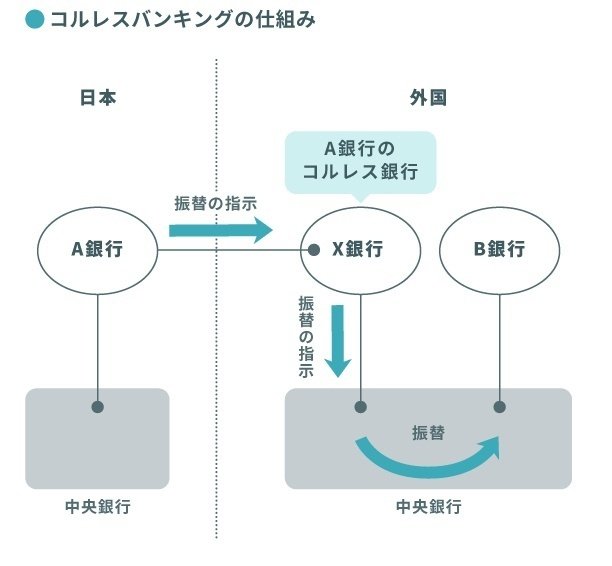

現在、国境をまたいだ通貨の交換や海外送金はコルレスバンキングという方法で行われています。「円を売りたい」、「ドルを買いたい」、「円とルピーを交換したい」などのさまざまなニーズに応じて、民間の中継銀行(コルレス銀行)をリレー方式でつないで送金するというやり方です。

その過程で、さまざまな通貨への需要が、銀行による為替市場での各通貨の売り買いとして反映され、市場メカニズムによって為替レートが形成されています。これに対し、デジタル通貨同士を交換することになりますと、交換自体は技術的には可能でも、その交換比率、すなわち為替レートを決める仕組みを別途考えなければなりません。

これは簡単なことではありませんが、現在のコルレスバンキング方式による海外送金は手数料が高く、時間がかかるという批判もあります。また、前回お話ししたようにイノベーションは常に民間の力でもたらされるものであり、海外送金の革新もそうした形で進む可能性が高いと思います。その意味でもDCJPYには期待しています。

これまで、海外へ送金するにはコルレスバンキングしか方法がありませんでした。それが預金をデジタル化するDCJPYが生まれたことによって、海外送金のインフラも進歩していく可能性が生まれています。この結果、送金コストが安くなったり、送金にかかる時間が大幅に短縮されるかもしれません。

——DCJPYが市場での競争を促し、イノベーションの原動力になる可能性を秘めているということでしょうか?

山岡:そうですね。他の分野の例を一つ挙げると、かつて国際電話は通話料がものすごく高かった。

それが1990年代に、国際電話通話料の安い第三国の回線を利用して、二国間の通話を第三国経由の通話に置き換えて安い通話料を実現するサービスが登場し、これをきっかけに通話料が安くなりました。これは、国際電話にも国際間の裁定メカニズムが働くようになったことを示しています。さらに、パケット通信やインターネット電話といった飛躍的な技術の登場により、国際電話の通話料はコストは飛躍的に低下しました。海外送金においても今、同じようなことが起きつつあると感じています。

例えば、Wise*3というサービスがあります。簡単に言うと海外送金を国内送金に置き換え、ネッティングすることによって送金手数料を抑えるサービスです。全世界1600万人以上に利用されていると言われています。これは、国際電話の分野で、二国間の通話を第三国経由の通話に置き換えて通話料を安くするサービスが登場した状況と似ています。

*3[1] Wise:双方向の送金ニーズをマッチングさせ、受取人の口座がある国のなかで送金を完結させるオンラインサービス。日本では2016年にサービスを開始。

ただ、Wiseのようなサービスは個人の少額の取引には向いていますが、10億、100億といった大きな国際金額の送金には向いていません。なぜなら、ネッティングは多数の少額の取引に向いている仕組みだからです。巨額の送金については、これとネッティングできるような反対方向の取引が見つからず、大きな金額が決済されないまま残ってしまうリスクや、送金に予想外に時間がかかってしまうリスクなどが考えられます。

したがって、法人同士の取引では大きな金額をスピーディーかつ安全に送金できる仕組みが求められます。この点、現在でも銀行預金は企業間の多額の送金にも使われています。この意味でも、預金に新しいデジタル技術を取り込んだともいえるDCJPYは、まさにパケット通信やインターネット電話のように、イノベーションの原動力になり得ると思います。

カーボンニュートラルにデジタル通貨が果たす役割

——ありがとうございます。DCJPYは2024年7月のサービス開始に向けて開発が進められています。山岡さんはDCJPYが社会にもたらすインパクトについてどのようにお考えでしょうか?最後に改めてお聞かせください。

山岡:先ほどお話した海外送金を含め、さまざまな分野に可能性が広がっていると思いますが、典型的な例としては、環境価値の取引が挙げられます。

あらかじめ決められた額が決まったタイミングで特定の主体から発行される株式や国債と違い、環境価値は企業や個人が環境に役立つ行動をするたびにに生まれます。いわば分散型の構造の中で次々と発生する価値なので、振替決済のようなこれまでの中央集権型の仕組みでの取引は容易ではありません。環境価値が発生するたびにこれを中央集権型の登録機関に登録するとなると、相当なコストがかかるでしょう。

したがって、究極的には環境価値を分散型の構造のもとでデジタル資産化し、これを、分散型の取引に対応できる決済手段で決済する姿が展望されます。この意味で、DCJPYのような、価値が安定し分散型技術にも対応できるデジタル通貨の果たす役割は大きいと思いますし、カーボンニュートラルの実現に寄与し得るものだと考えます。

また、デジタル技術の進歩によって、NFT(Non-Fungible Token:非代替性トークン)やST(セキュリティトークン)といった新しい価値が生まれています。しかし、どんなに新しいデジタル資産や価値トークンが生まれても、これらを売り買いするために価値の不安定な暗号資産を使うほかはないとなると、健全な市場の発展が難しくなり、結局バブルで終わってしまうおそれがあります。新しいデジタル資産市場を安定的に発展させていくためにも、DCJPYは大きな力になるはずです。

さらに今、金融を軸にさまざまなサービスをつなげていくという大きな流れがあります。DCJPYを利用すれば、ネット通販でのショッピングから行政サービスの利用、環境価値の取引まで、一つのプラットフォームで決済できます。さらに、このようなプラットフォーㇺを通じて、購買行動や環境への貢献度といったデータが集約され、さらに、これらのデータを活かすことで、金融・非金融を含むあらゆるビジネス、サービスを連携させることが展望できます。例えば、個人が環境に貢献することにより生み出した環境価値を購買力として蓄積し、これを使ってバスに乗ったりモノを買ったりするという行動が普通になっていくかもしれません。

そうした金融のイノベーションや新しい経済活動のコアとなる可能性があるのが、DCJPYというデジタル通貨だと思います。

——ありがとうございました!